Auf dieser Seite finden Sie sehr viele Fragen beantwortet. Für den Normalgebrauch reichen "Die häufigsten Fragen". Für diejenigen, die es genauer wissen wollen geht es in den weiteren Kapiteln ins Detail.

Besuchen Sie auch unser "Interaktives Gespräch zur Vollgeld-Initiative".

Die Fragen und Antworten zur Vollgeld-Initiative gibt es auch als PDF-Broschüre.

1. Die häufigsten Fragen zur Vollgeld-Initiative

2. Antworten auf kritische Fragen

3. Mängel des heutigen Geldsystems

4. Banken erzeugen das elektronische Buchgeld

5. Zur Geschichte des Geldes in der Schweiz

6. Auswirkungen von Vollgeld für Bankkunden

7. Aufgaben und Unabhängigkeit der Nationalbank

8. Geldpolitik der Nationalbank

9. Zur technischen Umsetzung der Vollgeldreform

10. Auswirkungen auf die Wirtschaft

11. Kann die Schweiz Vollgeld im Alleingang einführen?

12. Können Franken im Ausland produziert werden?

13. Schuldfreie Zuteilung von neuem Geld an Bund, Kantone und Bürgerinnen und Bürger

14. Zur Regulierung der Banken und Finanzmärkte

15. Erläuterungen zum Vollgeldkonzept anlässlich Kritik aus verschiedenen ökonomischen Denkrichtungen

1. Die häufigsten Fragen zur Vollgeld-Initiative

• Wo steht die Vollgeld-Initiative?

• Wer steckt hinter der Vollgeld-Initiative?

• Was ist Vollgeld?

• Was will die Vollgeld-Initiative?

• Was sind die wesentlichen Vorteile des Vollgeldes?

• Was bedeutet Vollgeld für die Banken?

• Was bedeutet Vollgeld für die Bankkunden?

• Wer verliert? Wer gewinnt?

• Wie kann man die Vollgeld-Initiative politisch einordnen?

• Was hat Vollgeld mit Münzen zu tun?

• Seit wann gibt es Erfahrungen mit Vollgeld?

• Wie viele Arbeitsplätze werden mit Vollgeld geschaffen?

• Wer hat Nachteile mit Vollgeld?

• Wie funktioniert die Umstellung auf Vollgeld?

• Woher bekommt das Vollgeld seinen Wert?

• Können Sie die Vollgeld-Initiative noch einmal kurz zusammenfassen?

(zum Seitenanfang)

2. Antworten auf kritische Fragen

• Ist die Vollgeldreform ein gigantischer Systemwechsel mit unabsehbaren Folgen?

• Führt die Vollgeld-Initiative nicht zu einem Untergang des Bankenplatzes Schweiz?

• Führt Vollgeld zu einer Verunsicherung der Finanzmärkte?

• Kann die Schweiz im Alleingang das Vollgeld einführen?

• Führt Vollgeld nicht zu einer Gefährdung der Unabhängigkeit bzw. einer Machtkonzentration bei der Nationalbank?

• Ist das nicht eine Verstaatlichung der Banken?

• Die Nationalbank kann doch nicht die Kreditwürdigkeit sämtlicher Schuldner überprüfen?

• Führt das nicht in die Planwirtschaft?

• Ermöglicht Vollgeld eine Selbstbedienung der Regierung?

• Kommt es zu einer Kreditklemme, wenn die Banken kein Geld mehr herstellen dürfen?

• Wie kann die Nationalbank wissen, welche Geldmenge es braucht?

• Gehen Arbeitsplätze bei den Banken verloren?

• Verdienen Banken mit Vollgeld weniger?

• Ist es nicht illusorisch, wenn die Vollgeld-Initiative eine Zukunft ohne Finanzkrisen und ohne Inflation verspricht?

• Ist Vollgeld eine zu grosse Änderung?

• Ist die Vollgeld-Initiative radikal?

• Wäre es nicht besser, wenn die Geldschöpfung ganz vom freien Markt anstatt von der Nationalbank erledigt werden würde (Free-Banking)?

• Wäre ein Wettbewerb der Währungen nicht besser als Vollgeld?

• Wird die Vollgeld-Initiative an der Urne scheitern?

• Warum soll die Schweiz mit Vollgeld beginnen und nicht andere Staaten, die Vollgeld viel nötiger hätten?

• Kann das Verbot der Geldschöpfung durch Banken nicht dadurch ausgehebelt werden, indem Anteile an Geldmarktfonds als Zahlungsmittel eingesetzt, Schweizerfranken-Konten im Ausland geführt oder aber andere Ersatzgelder verwendet werden?

• Wäre das Angebot, dass jedermann bei der Nationalbank ein Konto eröffnen kann, nicht besser als eine allgemeine Vollgeld-Umstellung?

• Gibt es zum Vollgeldsystem wissenschaftlichen Studien?

• Vollgeld hätte die Finanzkrise von 2008 nicht verhindert.

(zum Seitenanfang)

3. Mängel des heutigen Geldsystems

• Stimmt es, dass mein Bargeld bei der Einzahlung auf mein Konto zu unechtem Geld wird?

• Stimmt es, dass mein Lohn, wenn er auf mein Konto überwiesen wird, automatisch zu einem Darlehen an die Bank wird?

• Kann mein Geld auf dem Konto bei einer Bankenpleite weg sein?

• Warum wächst die Geldmenge heute weit über den Bedarf der Wirtschaft hinaus?

• Warum beherrscht die Finanzwirtschaft die Realwirtschaft und die Staaten?

• Weshalb dürfen Banken beliebig viel Geld herstellen, obwohl sich der Staat das verbietet?

• Stimmt es, dass Geld immer Schuld bedeutet?

• Was bedeutet eigentlich too-big-to-fail (TBTF)? Kann Vollgeld das Problem lösen?

(zum Seitenanfang)

4. Banken erzeugen das elektronische Buchgeld

• Wieviel des Geldes wird von den Banken erzeugt?

• Wie erzeugen Banken Geld?

• Ist die Geldschöpfung der Banken wissenschaftlich nachgewiesen?

• Was ist Buchgeld?

• Wie kommt Bargeld in Umlauf?

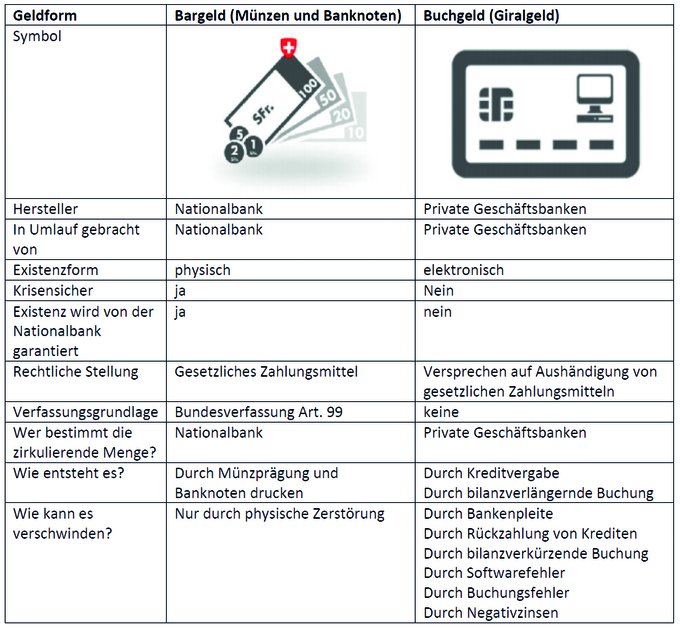

• Was sind die Unterschiede zwischen Bargeld und Buchgeld?

• Gibt es auch Buchgeld der Nationalbank?

• Können die Banken mit selbst geschöpftem Geld auch Gehälter bezahlen?

• Wenn Banken selber Geld herstellen können, warum können sie denn trotzdem zahlungsunfähig werden und warum gibt es dann noch Bankenpleiten?

• Wie erzielen die Banken einen Profit aus der Geldschöpfung?

• Was ist daran ethisch verwerflich, wenn die Banken einen Profit aus der Geldschöpfung erzielen?

• Vermitteln die Banken nicht zwischen Anlegern und Kreditsuchenden?

• Was macht die Bank denn mit meinen Spargeldern, wenn sie nicht als Kredite weitergereicht werden?

• Wozu braucht die Bank überhaupt noch Kundengelder?

• Wie laufen die Bilanzbuchungen bei der Geldschöpfung konkret ab?

• Ich habe Bankkaufmann gelernt und nie davon gehört, dass Banken selber Geld herstellen. Wo ist das von der Bank selbererzeugte Geld?

• Wurde das Geld auf meinem Konto auch von den Banken erzeugt, obwohl ich gar keinen Kredit habe?

• Wodurch wird im heutigen System die Geldschöpfung der Banken begrenzt?

• Wird die Geldschöpfung nicht eher durch die Nachfrage nach Krediten bestimmt als durch das Angebot der Banken

• Wird an Börsen auch Geld hergestellt?

• Ist an der übermässigen Geldschöpfung nicht die verfehlte Geldpolitik der Zentralbanken Schuld anstatt der Kreditvergabe der Banken?

• Die Kreditgeldschöpfung ist doch das Ergebnis der Vertragsfreiheit und nicht ein Privileg der Banken, oder?

• Sind die Staaten wirklich gezwungen, sich bei den Banken Geld zu leihen?

• Wie verwalten die Banken Ihre Reserven bei der Zentralbank und wie stocken sie diese bei Bedarf auf?

(zum Seitenanfang)

5. Zur Geschichte des Vollgeldes in der Schweiz

• Wie hat sich Vollgeld in der Schweiz entwickelt?

• Wie wurde in früheren Verfassungen der Schweiz das Geldwesen geregelt?

• 1891 verbot das Schweizer Stimmvolk den Banken das Drucken von Banknoten. Wie lautete damals der Abstimmungstext und wie wurde das diskutiert?

(zum Seitenanfang)

6. Auswirkungen von Vollgeld für Bankkunden

• Was geschieht, wenn ich während der Vollgeld-Umstellung im Urlaub bin?

• Was passiert mit meinem Privatkonto?

• Welche Rolle haben die Banken im Vollgeld-System?

• Gibt es eine Staatsgarantie auf Privatkonten?

• Gibt es mit Vollgeld noch kostenlose Privatkonten?

• Was passiert mit meinem Sparkonto?

• Wie sicher ist beim Vollgeld das Sparkonto?

• Werden auch die Privatkonten von Nicht-Ansässigen in Vollgeldkonten gewandelt?

• Was passiert mit meinen Krediten?

• Wenn die Banken kein Geld mehr selbst erzeugen können, woher kommen dann Kredite für die Wirtschaft?

• Wer garantiert mir, dass mein Vollgeldkonto nicht vom Staat blockiert oder kontrolliert werden kann?

• Welche Auswirkungen hätte die Annahme der Vollgeld-Initiative auf das Bargeld?

(zum Seitenanfang)

7. Aufgaben und Unabhängigkeit der Nationalbank

• Was ist die Schweizerische Nationalbank?

• Bekommt die Nationalbank durch die Vollgeldreform eine gigantische Machtfülle?

• Wie wird die Nationalbank unter Vollgeld demokratisch legitimiert?

• Ist es sinnvoll, dass drei Personen in der Nationalbank die Geldmenge und den Zinssatz festlegen?

• Was geschieht mit dem Gewinn, der durch die Vollgeldreform von der SNB generiert wird? Werden davon auch die privaten Aktionäre der SNB profitieren?

• Führt die schuldfreie Auszahlung von neuem Geld nicht zu einer Politisierung der Nationalbank?

• Nach welchen Kriterien wird das schuldfreie Geld ausbezahlt?

(zum Seitenanfang)

8. Geldpolitik der Nationalbank

• Ist die Nationalbank nicht schon jetzt fähig, ihren gesetzlichen Auftrag zu erfüllen?

• Weshalb hat die Nationalbank 2000 ihr Ziel aufgegeben, die Geldmenge zu kontrollieren?

• Warum kann die Nationalbank heute die Geldmenge mit dem Leitzins nicht mehr steuern?

• Warum kann die Nationalbank heute die Geldmenge durch die Mindestreserve nicht steuern?

• Wie viel Geld soll die Nationalbank schaffen?

• Kann die Nationalbank auch Wertpapiere kaufen, und so Geld in Umlauf bringen?

• Wie steuert die Nationalbank im Vollgeldsystem die Geldmenge?

• Wie könnte die Nationalbank mit Vollgeld eine Immobilienblase verhindern?

• Könnte die Geldmenge auch über die Eigenkapitalvorschriften für Banken gesteuert werden?

• Kann die Nationalbank die zur Geldmengensteuerung notwendigen Informationen bekommen?

• Kann die Nationalbank schnell und flexibel auf Schwankungen der Kreditnachfrage reagieren?

• Wie kann die Nationalbank die Geldmenge verringern?

• Wird die Nationalbank mit Vollgeld die Geldmenge senken, damit diese wieder in ein stimmiges Verhältnis zum Bruttoinlandsprodukt (BIP) kommt?

• Wie kann die bestehende viel zu grosse Geldmenge reduziert werden, ohne das Wirtschaftswachstum abzuwürgen?

• Wenn das BIP sinkt, würde die SNB dann die Geldmenge senken?

• Kann es passieren, dass zu wenig Geld in die Wirtschaft gelangt, weil zu wenig Kredite nachgefragt oder zu viel Geld gehortet wird?

• Gibt es Schätzungen zum Verhalten der Sparerinnen und Sparer, ob Sie dass Geld auf einem Sparkonto (mit Zins) oder auf einem Vollgeldkonto halten werden?

• Welche Zeit (Haltefrist) wird als Abgrenzung zwischen Sparkonten und Vollgeldkonten diskutiert?

• Wie kann die SNB garantieren, dass kein Schweizer Vollgeld-Buchgeld gefälscht wird?

• Welche Auswirkungen hat die Blockchain-Technologie (z.B. Bitcoin) auf die Vollgeldreform?

• Warum bekommt die SNB die Möglichkeit, Mindesthaltefristen für Finanzanlagen zu setzen?

(zum Seitenanfang)

9. Zur technischen Umsetzung der Vollgeldreform

• Wie wird die Vollgeldreform in der Praxis umgesetzt?

• Auf welche Guthaben bei Banken bezieht sich die Vollgeldreform?

• Was geschieht mit schon vorhandenen Krediten?

• Wie soll mit Vollgeld der Zahlungsverkehr funktionieren?

• Was bedeutet die Vollgeldreform in den Bilanzen der Banken und der SNB?

• Was passiert mit der Mindestreserve der Banken in einem Vollgeldsystem?

• Was könnte bei der Umstellung auf Vollgeld alles passieren?

• Die Fristentransformation in Sparkonti bleibt weiterhin erlaubt - unbeschränkt oder sind da Richtlinien vorgesehen?

(zum Seitenanfang)

10. Auswirkungen auf die Wirtschaft

• Hat Vollgeld automatische Auswirkungen auf die Wirtschaft?

• Wie wirkt sich Vollgeld auf das allgemeine Zinsniveau aus?

• Gibt es im Vollgeldsystem Inflation?

• Wie viele Arbeitsplätze werden mit Vollgeld geschaffen?

• Gibt es eine Kreditklemme?

• Wie wichtig sind Kredite der Banken für die Wirtschaft? Wird es in einem Vollgeld-System genügend Kredite geben?

• Inwieweit hätte Vollgeld die Finanzkrise 2008 abgeschächt?

• Würde Vollgeld die Gefahren des Interbankenmarktes lösen?

• Warum führt die Geldschöpfung der Banken zu aufgeblähten Finanzmärkten und warum ist das für die Realwirtschaft schädlich?

• Wieso wird in einem Vollgeldsystem weniger Geld in die Finanzspekulation und mehr in die Realwirtschaft fliessen?

• Woher kommt das Geld für die Zinsen auf Bankkredite, wenn die Banken kein neues Geld mehr schaffen können?

• Bereits jetzt bekommen neue Schweizer Unternehmen so gut wie kein Startkapital. Die Pensionskassen investieren vermehrt in Immobilien. Ändert das die Vollgeld-Initiative?

• Wir wirkt sich Vollgeld auf das Wirtschaftswachstum aus?

(zum Seitenanfang)

11. Kann die Schweiz Vollgeld im Alleingang einführen?

• Können sich wegen der internationalen Vernetzung der Finanzbranche grössere ökonomische Probleme ergeben?

• Wäre eine isolierte Vollgeldstrategie der Schweiz für internationale Unternehmen ein Risiko?

• Verlieren die Schweizer Banken ihre Konkurrenzfähigkeit, falls sie mit der Vollgeldreform höhere Refinanzierungskosten haben?

• Wie werden SFr-Konten im Ausland behandelt?

• Müsste die Nationalbank im heutigen Umfeld mehr Geld produzieren als ihr längerfristig lieb ist, um die Konkurrenzfähigkeit der Exportwirtschaft nicht zu gefährden?

• Führt Vollgeld zu einer Aufwertung des Schweizer Frankens, da dieser attraktiver wird?

• Führt Vollgeld zu einer Abwertung des Schweizer Frankens, da die Finanzmärkte Angst vor dem neuen System haben?

• Könnte die Vollgeldreform nicht dadurch umgangen werden, indem Finanzinstitute in den Nachbarstaaten Offshore-Kredit-Mechanismen aufbauen?

• Könnte der Franken in der Schweiz durch Euro verdrängt werden?

• Wenn die Schweiz alleine auf Vollgeld umsteigt, wirkt das wie ein Tropfen auf den heissen Stein.

(zum Seitenanfang)

12. Können Franken im Ausland produziert werden?

• Kann nach der Vollgeldreform SFr.-Buchgeld im Ausland frei zirkulieren?

• Kann die Vollgeldreform umgangen werden, indem ausländische Banken Franken erzeugen?

• Wie konnten Banken in Österreich, Ungarn oder Polen Kredite in Schweizer Franken vergeben?

• Schweizer Banken können mit Zahlungsversprechen für SFr. zahlen, ausländische Banken aber nicht. Sind diese von irgendetwas ausgeschlossen, weil sie nicht in der Schweiz sind?

• Aber wenn sich im Ausland ein liquider Geldmarkt für SFr. bilden würde, dann wäre die ausländische Schöpfung von SFr. doch möglich?

(zum Seitenanfang)

13. Schuldfreie Zuteilung von neuem Geld an Bund, Kantone und Bürgerinnen und Bürger

• Warum sind mit der Vollgeldreform zusätzliche Einnahmen für Bund und Kantone und uns Bürgerinnen und Bürger in Milliardenhöhe möglich?

• Welche Arten von Geldschöpfungsgewinnen gibt es?

• Wenn bei der Nationalbank Geldschöpfungsgewinne in Milliardenhöhe anfallen, haben dann die Banken entsprechende Verluste?

• Welche zusätzlichen Einnahmen sind für Bund, die Kantone und die Bürgerinnen und Bürger durch die Vollgeld-Initiative möglich?

• Wieviel Geld kann die SNB maximal schuldfrei auszahlen?

• Wie kommen die Münzen in Umlauf und wer bekommt den Geldschöpfungsgewinn?

• Warum haben wir heute bei den Banknoten nicht auch einen Geldschöpfungsgewinn analog demjenigen der Münzen?

• Was bedeutet «Helikoptergeld», «Bürgergeld» und «Bürgerdividende»?

• Gibt es volkswirtschaftliche Kosten bei der Umstellung auf Vollgeld, die von den zu erwartenden Geldschöpfungserlösen wieder abgezogen werden müssten?

• Dem Staat wird das neu geschaffene Geld ohne Kosten überlassen. Verführt das den Staat nicht dazu, weniger sparsam zu sein? Inflation und viele unrentable Investitionen wären die Folge.

• Dass der Staat Geld schaffen und ausgeben kann, ist gefährlich. Das ist der Traum eines jeden Politikers: Geld verteilen zu können, ohne die Steuern erhöhen zu müssen.

• Warum braucht es Umstellungskredite von der SNB an die Banken?

• Wie hoch werden die Umstellungskredite sein?

• Die hohen Geldschöpfungs-Gewinne aus der Vollgeld-Umstellung sind nicht nachvollziehbar, denn die Banken werden nicht freiwillig ihre Verbindlichkeiten gegenüber der SNB abbauen, doch das ist die Voraussetzung für die schuldfreie Zuteilung von neuem Vollgeld.

• Woher bekommen die Banken das Geld, um die Umstellungskredite zu tilgen? Geht das nicht auf Kosten der Kreditvergabe der Banken?

(zum Seitenanfang)

14. Zur Regulierung der Banken und Finanzmärkte

• Was sieht die Vollgeld-Initiative zur Regulierung der Banken und Finanzmärkte vor?

• Wenn das Parlament die Finanzmärkte stärker regulieren kann und dafür die Wirtschaftsfreiheit aufgehoben wird, führt das nicht zu einer Staatsdominanz?

• Warum soll Geld keine gewöhnliche Ware mehr sein, die von Privaten produziert und verkauft werden kann, sondern ein öffentliches Gut?

• Warum muss der Finanzmarkt anders geregelt werden als andere Märkte?

• Was heisst 'Gewährleisten'?

• Wo können der Bund und die Kantone schon heute von der Wirtschaftsfreiheit (Art. 27 der Bundesverfassung) abweichen?

• Habe ich es richtig verstanden, dass die Vollgeld-Initiative zur Regulierung des Finanzmarktes die Gesetzgebungskompetenz des Bundes erweitert, ohne jedoch konkrete Regelungen zu beschliessen?

• Wie kann verhindert, dass die Vollgeldreform durch "Quasi-Geld" (Schuldscheine, Kredite, Verbriefungen, etc., die so liquide sind, dass sie in der Praxis zu Zahlungszwecken benutzt werden) umgangen werden kann?

• Ist die Erhöhung des Eigenkapitals von Banken nicht der bessere Weg für ein sicheres Bankensystem als die Vollgeld-Initiative?

• Wie wirkt sich Vollgeld auf die Erhöhung der Eigenkapitalquoten und Bankenregulierung aus?

(zum Seitenanfang)

• “Wo steht die Vollgeld-Initiative?”

Die Unterschriftensammlung ist erfolgreich zustande gekommen.

Im Dezember 2015 wurden nach 18 intensiven Sammelmonaten bei der Bundeskanzlei in Bern über 110‘000 beglaubigte Unterschriften eingereicht. Die Vollgeld-Initiative kommt voraussichtlich 2018 zur Volksabstimmung. (zum Inhaltsverzeichnis)

• “Wer steckt hinter der Vollgeld-Initiative?”

Der überparteiliche Verein Vollgeld-Initiative / Monetäre Modernisierung (MoMo).

Seit 2011 bereitete er die Initiative vor. Der Verfassungstext wurde von einem namhaften wissenschaftlichen Beirat erarbeitet. Die Unterstützer der Initiative finden Sie stetig aktualisiert auf der Website: www.vollgeld-initiative.ch/befuerworter

• “Was ist Vollgeld?”

Vollgeld ist echtes Geld der Nationalbank.

Heute sind nur Münzen und Banknoten gesetzliches Zahlungsmittel. Diese machen aber nur 10 Prozent der umlaufenden Geldmenge aus. Zirka 90 Prozent sind elektronisches Geld (Buchgeld), das die Banken per Knopfdruck selber schaffen, um damit ihre Geschäfte (u.a. Kredite, Immobilien, Aktien) zu finanzieren. Die meisten Leute glauben, die Guthaben auf einem Bankkonto seien echtes Geld. Ein Trugschluss! Ein Konto ist bloss eine Forderung des Kunden an die Bank, ihm Bargeld auszuzahlen, selbst aber nicht echtes Geld. Mit der Vollgeld-Initiative wird das elektronische Geld auf unseren Bankkonten zu gesetzlichem Zahlungsmittel, echtes Geld, Vollgeld eben. (zum Inhaltsverzeichnis)

• "Was will die Vollgeld-Initiative?"

Geldschöpfung allein durch die Nationalbank!

Die Vollgeld-Initiative will genau das, wovon viele denken, dass es schon so ist, nämlich: Allein die Nationalbank stellt künftig unser Geld her, auch das elektronische Geld. Das entspricht der ursprünglichen Intention der Bundesverfassung (ab 1891 Art. 36, heute Art. 99: „Das Geld- und Währungswesen ist Sache des Bundes“). (zum Inhaltsverzeichnis)

• “Was sind die wesentlichen Vorteile des Vollgeldes?”

Echte Franken auf unseren Konten, faire Marktwirtschaft, Entlastung der Steuerzahler und Realwirtschaft.

Das Vollgeld auf Zahlungskonten ist so sicher wie Bargeld, denn es ist echtes Geld der Nationalbank. Bankenpleiten können ihm nichts anhaben. Die Spielregeln für Banken und Unternehmen sowie Gross- und Kleinbanken werden für alle wieder dieselben. Finanzblasen können besser verhindert werden, weil die Banken kein eigenes Geld mehr schaffen können. Der Staat muss Banken nicht mehr mit Steuermilliarden retten (too big to fail), um den Zahlungsverkehr aufrecht zu erhalten. Der Steuerzahler und die Realwirtschaft werden entlastet, denn die Nationalbank kann Milliarden zusätzlicher Geldherstellungserlöse an Bund, Kantone oder als Bürgerdividende an die Bevölkerung auszahlen. Die Finanzbranche steht wieder im Dienst der Menschen - nicht umgekehrt. Das Geldsystem wird wieder verständlich. (zum Inhaltsverzeichnis)

• “Was bedeutet Vollgeld für die Banken?"

Das traditionelle Bankgeschäft wird gefördert.

Banken machen mit Vollgeld das, was sie schon immer getan haben: Kredite vergeben, den Zahlungsverkehr abwickeln und Vermögen verwalten. Der Unterschied: sie dürfen kein elektronisches Buchgeld mehr herstellen. Somit können die Banken nur noch mit Geld arbeiten, das ihnen von Sparern, anderen Banken oder von der Nationalbank zufliesst oder das sie selber besitzen. Damit haben sie keinen unfairen Vorteil mehr, sondern werden allen anderen Marktteilnehmer - die alle kein Geld herstellen können - gleichgestellt. Ausführlich gehen wir auf die Auswirkungen und Vorteile von Vollgeld für Banken hier ein: www.vollgeld-initiative.ch/vorteile-fuer-banken

(zum Inhaltsverzeichnis)

• “Was bedeutet Vollgeld für die Bankkunden?”

Das Geld auf dem Konto wird so sicher wie Bargeld.

Banken verwalteten bisherige Zahlungskonten zukünftig wie Wertschriften-Depots. Das Geld gehört dann den Kontobesitzern und geht nicht verloren, falls eine Bank in Schieflage gerät. Allerdings wird es (wie Bargeld) nicht verzinst. Wer gerne Zins statt krisensicheres Geld möchte, kann der Bank nach wie vor sein Geld über ein Sparkonto zur Verfügung stellen. (zum Inhaltsverzeichnis)

• “Wer verliert? Wer gewinnt?"

Banken verlieren nichts, Bürger und Staat erhalten bislang ungenutzte Geldschöpfungserlöse.

Von 2007 bis 2014 haben Schweizer Banken 34,8 Milliarden Franken verborgene Subventionen erhalten, weil sie selber elektronisches Geld herstellten, so eine internationale Studie der Copenhagen Business School und der New Economics Foundation.* Von diesen versteckten Subventionen profitierten vor allem die Grossbanken, kaum jedoch die Raiffeisen- und Regionalbanken.

Aber seit einigen Jahren gibt es diesen finanziellen Vorteil nicht mehr, denn ob Banken kostenlos selbst Geld schaffen oder zu Null Prozent Zins von der Nationalbank leihen, macht für sie keinen Unterschied. Der Zeitpunkt für eine Umstellung auf Vollgeld ist also günstig. Die Banken verlieren nichts.

Die Banken können auch mit Vollgeld rentabel arbeiten. Das zeigt die PostFinance, die heute schon ähnlich wie eine Vollgeld-Bank arbeitet, da sie durch Kreditvergaben kein Geld erzeugen kann. Auch Versicherungen und andere Finanzunternehmen arbeiten rentabel, ohne selbst Geld herzustellen.

Gewinner sind die Bürgerinnen und Bürger, der Bund und die Kantone. Denn die Nationalbank kann neues Geld schuldfrei an diese auszuzahlen. Das könnten pro Jahr insgesamt mehrere Milliarden oder mehrere hundert Franken pro Kopf sein. Einen rechtlichen Anspruch darauf gibt es aber nicht.

* neweconomics.org/2017/01/making-money-making-money. (zum Inhaltsverzeichnis)

• “Wie kann man die Vollgeld-Initiative politisch einordnen?"

Vollgeld ist ein liberales Anliegen.

Die Vollgeld-Initiative entspricht sehr präzise dem ordoliberalen Gedanken, der eine politisch gesetzte Rahmenordnung als Grundlage für funktionierenden Wettbewerb fordert. Hingegen soll sich der Staat aus dem Wirtschaftsprozess selbst heraushalten. Der Deutsche Ökonom Walter Eucken (1891-1950) verwendete dafür die Formel: „Staatliche Planung der Formen – ja; staatliche Planung und Lenkung des Wirtschaftsprozesses – nein.“

Die Vollgeld-Initiative begründet die Form unseres Geldes klar und unzweideutig: nach Annahme der Vorlage darf (nebst den Noten) auch unser elektronisches Geld (auf unseren Bankkonten) nur noch durch die Nationalbank geschaffen werden. Durch diesen ordnungspolitischen Rahmen werden für alle Wirtschaftsteilnehmer dieselben Rahmenbedingungen für den Wettbewerb gelten.

Demgegenüber kann der aktuelle Zustand, in dem eine kleine Anzahl Unternehmen die private Geldschöpfung in der Vergabe von Krediten oder im Eigenhandel mit Immobilien und Wertschriften zum eigenen Vorteil nutzen kann, nicht als liberal bezeichnet werden - der Schutz unbegründbarer Privilegien ist nicht liberal. (zum Inhaltsverzeichnis)

• "Was hat Vollgeld mit Münzen zu tun?"

Vieles, um nicht zu sagen alles!

Die Schweizer Franken Münzen sind nämlich seit Jahr und Tag Vollgeld im Sinne der Initiative. Die Art wie in der Schweiz Münzen in Umlauf gebracht werden beweisen, dass Vollgeld kein utopisches Hirngespinst ist, sondern seit Jahrzehnten ganz normaler und prima funktionierender Alltag. Vollgeld funktioniert und ist bewährte Praxis. Der «Münzgewinn» (Seigniorage) kommt der Allgemeinheit zu. Das soll nach unserem Dafürhalten auch für die anderen Formen von Schweizer Franken gelten, d.h. Papier- und vor allem elektronisches Buchgeld, welches ohne gesetzlichen Auftrag ausschliesslich von den privaten Banken erzeugt wird und mittlerweile 90% der Zahlungsmittel ausmacht. Wir wollen also nicht Vollgeld einführen, denn das ist es längst, sondern wir wollen es auf alle Formen von Schweizer Franken ausdehnen, genau so wie Volk und Stände es explizit bereits am 23.12.1891 beschlossen haben. Wir machen quasi eine «Durchsetzungsinitiative» zum bereits demokratisch beschlossenen Volkswillen; damals übrigens ging das Verfassungsbegehren vom Bundesrat aus…. (zum Inhaltsverzeichnis)

• “Seit wann gibt es Erfahrungen mit Vollgeld?”

Seit über 2000 Jahren gibt es Vollgeld in Form von Münzen und seit über 100 Jahren als Geldscheine. Ausserdem verwenden die Banken Vollgeld bei Geschäften zwischen Banken und im internationalen Zahlungsverkehr.

1891 haben die Schweizer Bürgerinnen und Bürger in einer Volksabstimmung das Drucken von Banknoten zum alleinigen Recht des Bundes erklärt (Banknotenmonopol). In der Folge wurde die unabhängige Schweizerische Nationalbank (SNB) gegründet. In den letzten Jahrzehnten wurden Geldscheine und Münzen aber durch elektronisches Buchgeld verdrängt. Deshalb will die Vollgeld-Initiative der Nationalbank auch das Erzeugen unseres elektronischen Geldes übertragen.

Es wurden bereits viele positive Erfahrungen mit Vollgeld gesammelt, zum Beispiel im amerikanischen Staat Louisiana Mitte des 19. Jahrhunderts: Während viele andere Banken in der Krise von 1857 schliessen mussten, blieben die auf Vollgeld aufgebauten Banken davon verschont, da sie sich im vorangegangenen Boom nicht am übermässigen Kreditwachstum beteiligt hatten. (vgl. www.batz.ch/2015/12/vollgeld-louisiana-1842) / (zum Inhaltsverzeichnis)

• “Wie viele Arbeitsplätze werden mit Vollgeld geschaffen?”

Bis zu 140.000 in den nächsten Jahrzehnten.

Wenn die Nationalbank das Vollgeld mittels Ausschüttungen schuldfrei in Umlauf bringt, führt das schrittweise zur Reduzierung der Verschuldung aller Wirtschaftsakteure: des Bundes, der Kantone, Unternehmen und Privaten. Dadurch sinken auch die Ausgaben, die ihnen heute als Kreditnehmer in Form von Zinsen und Gebühren entstehen.

Die positive, stimulierende Wirkung einer Vollgeldreform auf die Realwirtschaft wird durch eine Studie des Internationalen Währungsfonds (IWF)* aus dem Jahr 2012 bestätigt. In dieser Studie untersuchen zwei Experten mithilfe des besten Simulationsmodells, das die Ökonomen heute kennen, wie sich die Grundzüge des Vollgeldsystems auf eine hoch entwickelte Volkswirtschaft auswirken würden. Das Ergebnis der IWF-Expertise ist: Eine Vollgeldreform würde parallel zu einer massiven Entschuldung staatlicher und privater Haushalte innerhalb von zehn Jahren ein zusätzliches Wachstum des Bruttoinlandprodukts (BIP) von 7 Prozent bewirken.

Aufgrund der Daten des Bundesamtes für Statistik lässt sich sagen, dass in der Schweiz seit der Jahrtausendwende ein Wachstum des BIP von einem Prozent im Durchschnitt zur Schaffung von 20’000 neuen Arbeitsplätzen geführt hat. Wenn wir nun das Ergebnis der IWF-Expertise auf die Schweiz beziehen, würde die Einführung von Vollgeld in zehn Jahren zur Schaffung von 140’000 neuen Arbeitsplätzen führen. Klar: Bei dieser Zahl handelt es sich um eine grobe Schätzung. Die positive Auswirkung einer Vollgeldreform auf die Realwirtschaft lässt sich nun aber nicht länger leugnen.

*https://www.imf.org/external/pubs/ft/wp/2012/wp12202.pdf / (zum Inhaltsverzeichnis)

• “Wer hat Nachteile mit Vollgeld?”

Klar, nicht jeder freut sich über Vollgeld.

- Bislang konnten Banken das elektronische Buchgeld selber erzeugen und damit gewinnbringende Geschäfte machen. Davon profitieren vor allem Investment- und Grossbanken, die einen Wettbewerbsvorteil haben gegenüber Kleinbanken und anderen Finanzunternehmen wie Versicherungen oder Fonds. Da sich die Investment- und Grossbanken an diese staatliche Bevorteilung gewöhnt haben, werden sie sich erwartungsgemäss gegen die Abschaffung dieser Subvention wehren.

- Wenn als Folge der Vollgeldreform Staatsschulden getilgt werden, müssen Banken und andere Anleger das Geschäft mit der Staatsfinanzierung reduzieren.

- Da es weniger Berg- und Talfahrten an den Finanzmärkten gibt, haben Spekulanten weniger Chancen auf schnelle Gewinne.

- Das Bankgeschäft wird insgesamt langweiliger und bodenständiger. (zum Inhaltsverzeichnis)

• “Wie funktioniert die Umstellung auf Vollgeld?”

Die Bankkunden müssen nichts tun.

Zur Vorbereitung müssen rechtliche Regelungen angepasst und die EDV umgestellt werden, womit Banken viel Erfahrung haben. An einem Stichtag werden dann alle Giralgeld-Sichtguthaben der Bankkunden zu Vollgeld umdeklariert und gleichzeitig aus den Bankenbilanzen ausgegliedert. Statt nur 10% der umlaufenden Geldmenge (das Bargeld) sind jetzt 100% der umlaufenden Geldmenge Nationalbankgeld. Am Tag nach der Umstellung ist die Geldmenge genau gleich gross wie am Tag davor. Es gibt also weder mehr noch weniger Geld als vorher, weder Geldschwemme noch Geldmangel. Der Unterschied ist, dass aus dem Giralgeld im Eigentum der Banken durch die Umdeklaration Vollgeld im Eigentum der Bankkunden geworden ist. Das geschieht dadurch, dass der Geldhersteller gewechselt hat: Hersteller des Giralgeldes waren die Banken, Hersteller des Vollgeldes ist die Nationalbank. Die Verbindlichkeiten, die die Banken bisher ihren Kunden gegenüber hatten, sind jetzt Verbindlichkeiten der Banken gegenüber der Nationalbank. (zum Inhaltsverzeichnis)

• “Woher bekommt das Vollgeld seinen Wert?”

Vollgeld ist durch die Leistungen unserer Volkswirtschaft gedeckt.

Geld hat nur einen Wert, wenn man damit etwas kaufen kann. Entscheidend für den Geldwert ist also, dass die Geldmenge mit der realen Wirtschaftsproduktion im Einklang ist. Früher setzten die Goldreserven der Geldmenge Grenzen. Dieser Anker existiert nicht mehr. Die Banken können durch Kreditvergabe fast unbegrenzt Geld schaffen und so die Geldmenge aufblähen, was zu Finanzkrisen oder Inflation führt. Die Banken wollen wie fast jede private Unternehmung in erster Linie ihren Profit maximieren, weshalb sie an der Kontrolle der Geldmenge kein Interesse haben. Dazu ist eine unabhängige, öffentliche Institution, die dem Gemeinwohl verpflichtet ist, viel besser geeignet. Vollgeld behält seine Kaufkraft, weil die Nationalbank durch eine vernünftige Kontrolle der Geldmenge die Preisstabilität gewährleisten kann. (zum Inhaltsverzeichnis)

• “Können Sie die Vollgeld-Initiative noch einmal kurz zusammenfassen?

Die Vollgeldreform verlangt, dass alles Geld von der Nationalbank geschöpft wird.

Die Umstellung auf Vollgeld geschieht durch die Umwandlung des bestehenden elektronischen Bankengeldes (Giralgeld) in Nationalbankgeld. Ab diesem Moment können die Banken kein eigenes Geld mehr erzeugen, sondern nur noch mit dem Geld arbeiten, das ihnen von Sparern, Investoren, anderen Banken oder der Nationalbank zur Verfügung gestellt wurde.

Von der Vollgeldreform profitieren die Realwirtschaft und die Gesellschaft. Die wichtigste positive Auswirkung ist, dass die Guthaben auf Zahlungskonten genauso sicher wie Bargeld werden. Deshalb ist der Staat nicht länger gezwungen, in Schieflage geratene Banken zu retten. Zudem könnten auch bestehende bürokratische Regulierungen - die vor allem kleine Banken belasten - wieder reduziert werden. Ein weiterer positiver Aspekt ist, dass neues Geld von der Nationalbank durch Auszahlung an Bund, Kantone oder über eine Bürgerdividende in Umlauf kommen kann. Dieses Geld kommt sofort in der Realwirtschaft an und fördert KMUs und Arbeitsplätze. (zum Inhaltsverzeichnis)

• “Ist die Vollgeldreform ein gigantischer Systemwechsel mit unabsehbaren Folgen?“

Überhaupt nicht! Vollgeld ist nichts Neues, sondern gibt es seit 2000 Jahren als Münzen und seit über 100 Jahren als Banknoten.

Mit der Vollgeld-Initiative wird lediglich das 1891 vom Stimmvolk beschlossene Banknotenmonopol auf das elektronische Buchgeld ausgeweitet und so an die digitale Entwicklung angepasst. Technisch gesehen wird das heutige Buchgeld der privaten Banken durch Buchgeld der Nationalbank ersetzt. Der exakt selbe Vorgang gelang vor hundert Jahren beim Umtausch privater Banknoten gegen Banknoten der Nationalbank und machte das Finanzsystem stabiler.

Vollgeld entspricht einem traditionellen Bankenbild. Für den einzelnen Bankkunden ändert sich nur sehr wenig. Unkontrollierte Auswirkungen auf die Banken oder den Finanzplatz Schweiz sind ausgeschlossen, denn es gibt eine ausreichende Einführungszeit und keine blinden Automatismen. Jeder Schritt kann bei Bedarf von der Nationalbank korrigiert werden. (zum Inhaltsverzeichnis)

• “Führt die Vollgeld-Initiative nicht zu einem Untergang des Bankenplatzes Schweiz?”

Weshalb sollte eine sichere Währung dem Schweizer Finanzplatz schaden?

Alle Banken in der Schweiz erhalten einen Wettbewerbsvorteil bei der Verwaltung von Kundengeldern gegenüber dem Ausland, da der Franken zum sichersten Geld der Welt wird. Das Markenzeichen Schweizer Banken ist Sicherheit, Stabilität und Seriosität. Diese strategische Positionierung wird durch die Vollgeldreform unterstützt.

Vollgeld fördert das traditionelle und solide Bankgeschäft. Mit Vollgeld können Banken rentabel und langfristig nachhaltig arbeiten. Die Arbeitsplätze in der Bankenbranche bleiben gesichert. Das zeigt die PostFinance, die erfolgreich wirtschaftet, ohne selber Geld zu erschaffen. Da die PostFinance heute keine volle Banklizenz besitzt, kann sie durch Kreditvergabe kein Geld erzeugen, sondern nur mit Geld arbeiten, das ihr von Sparern oder Banken zur Verfügung gestellt wird; trotzdem machte sie in den letzten Jahren durchschnittlich rund 600 Millionen Franken Gewinn. Auch Versicherungen und andere Finanzunternehmen arbeiten rentabel, ohne selbst Geld herzustellen.

Mit Vollgeld kann die Bankenregulierung grundlegend vereinfacht werden. Statt mit immer mehr Gesetzen und Regulierungen die Symptome zu bekämpfen, wird das Problem endlich an der Wurzel angegangen: Risikoreiche Geschäfte können nicht mehr mit selbst geschaffenem Geld finanziert werden. Vollgeld ermöglicht so auch einen Abbau der Bürokratie im Bankensystem. Dies wird zu einem Standortvorteil des Schweizer Finanzplatzes im globalen Wettbewerb. (zum Inhaltsverzeichnis)

• “Führt Vollgeld zu einer Verunsicherung der Finanzmärkte?”

Warum soll sicheres Geld verunsichern? Und: Vollgeld kann so eingeführt werden, dass die Finanzmärkte es gar nicht spüren.

Die Umstellung auf Vollgeld kann ganz sanft und ohne Brüche geschehen, so dass die Banken und Finanzmärkte in den ersten Jahren nichts davon spüren. Dazu müsste die Nationalbank lediglich alle Kreditnachfragen der Banken unbeschränkt bedienen und die Zinsen dafür nicht erhöhen. Dann würde den Banken in der Praxis nicht auffallen, dass sie selbst kein Geld mehr herstellen dürfen. Denn ob eine Bank kostenlos selbst Geld erzeugt oder zu Null Prozent Zins von der Nationalbank leiht, macht für sie keinen Unterschied. Langfristig sollte die Nationalbank die Geldschöpfung allerdings begrenzen, um Finanzblasen zu verhindern, doch das kann sich langsam entwickeln. (zum Inhaltsverzeichnis)

• “Kann die Schweiz im Alleingang das Vollgeld einführen?”

Ja, denn ein Franken bleibt ein Franken.

Für das Ausland ist es grundsätzlich unerheblich, wie die Schweiz ihr Geld herstellt, ob mit oder ohne Golddeckung, oder ob die Mindestreserven 2, 10 oder 100 Prozent betragen. Die internationalen Zahlungsflüsse und der Interbanken-Zahlungsverkehr wird bereits heute ausschliesslich mit Nationalbank-Franken abgewickelt. Entscheidend für das Ausland ist, dass die Nationalbank eine “gute”, auf Preisstabilität ausgerichtete Geldpolitik betreibt. Ausländische Geschäftspartner würden überhaupt nicht bemerken, wenn die Schweiz auf Vollgeld umstellt. Denn am heute üblichen Devisenhandel ändert sich gar nichts, ausländische Währungen können wie bisher in Schweizer Franken getauscht werden. Die Schweiz profitiert von den Vorteilen des Vollgeldes, egal ob andere Staaten auch Vollgeld einführen oder nicht. (zum Inhaltsverzeichnis)

• “Führt Vollgeld nicht zu einer Gefährdung der Unabhängigkeit der Nationalbank?”

Nein, die Nationalbank ist wie das Bundesgericht nur dem Gesetz verpflichtet und somit unabhängig von der Einflussnahme des Bundesrates, der Politik und der Wirtschaft.

Die Nationalbank kümmert sich nur um die Geldmenge und nicht um einzelne Kreditvergaben oder die Verteilung des Geldes. Die demokratische Legitimation der Nationalbank könnte in der Ausführungsgesetzgebung (nach Annahme der Vollgeld-Initiative) weiter ausgebaut werden. (zum Inhaltsverzeichnis)

• “Ist das nicht eine Verstaatlichung der Banken?”

Das ist ein sehr grosses Missverständnis!

Die Banken werden nicht verstaatlicht. Sie bieten mit Vollgeld dieselben Dienstleistungen an wie heute: Zahlungsverkehr, Kreditvergabe und Vermögensverwaltung. Nur können sie kein eigenes elektronisches Buchgeld mehr erzeugen, das ist dann alleinige Aufgabe der Nationalbank. (zum Inhaltsverzeichnis)

• “Die Nationalbank kann doch nicht die Kreditwürdigkeit sämtlicher Schuldner überprüfen?”

Das verlangt auch niemand.

Die Nationalbank vergibt keine Einzelkredite an Einzelkunden und muss deshalb keine Kreditwürdigkeit überprüfen. Die Kreditvergabe bleibt vollständig in der Zuständigkeit der Banken. (zum Inhaltsverzeichnis)

• “Führt das nicht in die Planwirtschaft?”

Im Gegenteil, es fördert eine faire Marktwirtschaft und freien Wettbewerb.

Vollgeld hat nichts mit Planwirtschaft zu tun, denn auf dem Kreditmarkt sollen weiterhin private Akteure frei konkurrieren. Da die Banken selbst elektronisches Buchgeld herstellen können, sind diese heute gegenüber anderen Unternehmen im Markt im Vorteil. Eine solche Wettbewerbsverzerrung passt nicht zu einer freien Marktwirtschaft. Die Vollgeld-Initiative schafft wieder gleiche Bedingungen für alle Unternehmen in der Finanzbranche. Dabei sollen die Banken von der SNB möglichst unabhängig werden und sich bei Sparern und Investoren finanzieren. Der Staat soll der Wirtschaft die Rahmenbedingungen vorgeben, nicht aber auf das konkrete Wirtschaftsgeschehen Einfluss nehmen. Die Nationalbank kümmert sich einzig darum, dass keine Geldschwemme oder Geldknappheit entsteht und dass der Zahlungsverkehr auch in Krisenzeiten reibungslos funktioniert. (zum Inhaltsverzeichnis)

• “Ermöglicht Vollgeld eine Selbstbedienung der Regierung?”

Nein, denn die Nationalbank ist unabhängig und legt die Geldmenge allein nach geldpolitischen Gesichtspunkten fest.

Die Nationalbank ist von der Regierung unabhängig wie die Justiz. Klare gesetzliche Vorgaben bestimmen ihr Handeln, sie darf von keiner Instanz Weisungen entgegennehmen. Ein politischer Auftrag von Parlament oder Bundesrat an die SNB, im Interesse der Bundesfinanzen neues Geld zu schaffen, ist damit ausgeschlossen.

Die SNB wird neues Geld nur als Folge ihrer selbständigen Geld-und Währungspolitik schaffen. Die Geldpolitik der Nationalbank muss dem Gesamtinteresse des Landes dienen, sie steuert die Geldmenge, gewährleistet die Preisstabilität und sorgt dafür, dass weder Geldknappheit noch Geldschwemme entsteht. Kredite der Nationalbank an den Staat sind gesetzlich verboten. Seit ihrer Gründung 1907 arbeitet die Nationalbank seriös und zuverlässig. Es ist absurd zu unterstellen, sie würde plötzlich damit beginnen, Gesetze zu brechen.

Weitere Details der Verteilung der Geldschöpfungserlöse müssen nach der Annahme der Vollgeld-Initiative in der Ausführungsgesetzgebung geregelt werden. Um politische Begehrlichkeiten einzudämmen, könnte darin bestimmt werden, dass Bund und Kantone Auszahlungen der SNB nur für den schrittweisen Schuldenabbau verwenden dürfen. Bund, Kantone und Gemeinden haben total ca. 220 Mia SFr. Schulden. Das Geld ist schon ausgegeben und weckt bei der Schuldentilgung keine neuen Begehrlichkeiten, da die existierende Schuldenbremse eine Neuverschuldung weitgehend verhindert. Darüberhinausgehende Geldschöpfungserlöse könnten ausschliesslich per Bürgerdividende in Umlauf gebracht werden, wie es bei der CO2-Rückerstattung (via KK-Prämien) bestens erprobt ist. Dies wäre ökonomisch die BIP-effektivste Zuteilungsmethode von zusätzlichen Zahlungsmitteln und brächte politisch die geringste Druckmöglichkeit auf die SNB.

Zu beachten ist hier auch, dass die Menge des schuldfrei ausbezahlbaren Geldes auf die Geldmenge beschränkt ist, die langfristig in jedem Fall von der Schweizer Wirtschaft benötigt wird. Das liegt bei etwa 50% der aktuell umlaufenden Geldmenge (maximal 300 Mia SFr., siehe: "Wieviel Geld kann die SNB maximal schuldfrei auszahlen?"). Die SNB wird also weiterhin einen Grossteil des Geldes durch rückzahlbare Bankenkredite in Umlauf bringen.

Tatsächlich schränkt die Vollgeldreform die Staatsfinanzierung durch willkürliche Geldschöpfung stark ein. Heute bekommt der Staat von den Banken problemlos Geld, das sie zu diesem Zweck mittels Kreditvergabe extra herstellen. Das geht in Zukunft nicht mehr. Die Banken können nur noch das Geld verleihen, das ihnen der Markt in Form von Einlagen zur Verfügung stellt. (zum Inhaltsverzeichnis)

• “Kommt es zu einer Kreditklemme, wenn die Banken kein Geld mehr herstellen dürfen?”

Nein, es wird ausreichend Kredite geben. Die umlaufende Geldmenge bleibt bei der Umstellung auf Vollgeld gleich und die SNB kann bei Bedarf jederzeit zusätzliches Geld zur Verfügung stellen.

Bei der Umstellung auf Vollgeld wird lediglich das bestehende Buchgeld der Banken in Buchgeld der Nationalbank umgewandelt. Es bleibt gleich viel Geld im Umlauf. Deshalb haben die Banken viele Möglichkeiten zukünftige Kredite an Kunden zu finanzieren:

- Das Geld aus der Tilgungen bestehender Kredite kann von den Banken neu vergeben werden. Das heisst, die bestehende Gesamtmenge an Krediten kann von den Banken finanziert werden, ohne dass diese zusätzliche Spargelder oder Darlehen der Nationalbank beanspruchen müssen.

- Die Banken können neue Spargelder einwerben oder Bankanleihen begeben.

- Sie können sich auch von anderen Banken oder vom Geldmarkt Geld leihen.

- Soweit Bund und Kantone durch den Umstellungsgewinn der Vollgeldreform ihre Schulden tilgen, werden bisherige Investoren ihr Geld den Banken anbieten.

- Die Nationalbank gibt bei Bedarf zusätzliche Darlehen an das Bankensystem.

Eine Kreditklemme ist auch deshalb kein Problem, da die Schweiz jedes Jahr mehr spart als investiert. Es gibt in der Schweiz einen gewaltigen Überhang an anlagesuchenden Geldern und damit genügend Spargelder für Kredite. Die volkswirtschaftliche Sparquote* der Schweiz ist eine der weltweit höchsten und liegt bei ca. 30 Prozent des BIP. Deshalb finanzieren sich viele Unternehmen vorwiegend aus Eigenmitteln und benötigen nur geringe Bankkredite.

Ausreichend Kredite wird es in jedem Falle geben, denn die SNB kann jederzeit durch die Gewährung verzinslicher Darlehen an die Banken die notwendigen Gelder bereit stellen. Der Initiativtext verpflichtet die SNB “die Versorgung der Wirtschaft mit Krediten durch die Finanzdienstleister” zu gewährleisten. (Art. 99a Abs. 1) Noch deutlicher steht es in Art. 197 Ziff. 12, Absatz 2: “Insbesondere in der Übergangsphase sorgt die Schweizerische Nationalbank dafür, dass weder Geldknappheit noch Geldschwemme entsteht. Während dieser Zeit kann sie den Finanzdienstleistern erleichterten Zugang zu Darlehen gewähren.” Eine starke Beeinträchtigung der Kreditvergabe könnte es mit Vollgeld also nur geben, wenn die SNB ihren gesetzlichen Auftrag missachtet.

*Mit der volkswirtschaftlichen Sparquote wird der Sparanteil von Privaten, Unternehmen und Staat am Bruttoinlandsprodukt (BIP) aufgezeigt: http://www.bfs.admin.ch/bfs/portal/de/index/themen/00/09/blank/ind42.indicator.420001.420001.html / (zum Inhaltsverzeichnis)

• “Wie kann die Nationalbank wissen, welche Geldmenge es braucht?”

Damit die Nationalbank das kann, braucht es die Vollgeldreform.

Wie heute schon, erfasst sie die volkswirtschaftlichen Daten, hat die besten Statistiken und damit den Überblick. Neu ist sie alleinige Geldproduzentin. Das ist die Voraussetzung dafür, dass sie tatsächlich aus einer Gesamtverantwortung heraus agieren kann. Die Informationen des Finanz- und Kapitalmarktes fallen in einem Vollgeldsystem nicht weg, diese Märkte arbeiten wie heute und bilden Risikoeinschätzungen und Preise. Und falls Banken die Mittel für Kreditvergaben fehlen, werden sie bei der Nationalbank um Darlehen anfragen. (zum Inhaltsverzeichnis)

• “Gehen Arbeitsplätze bei den Banken verloren?”

Nein, denn das Dienstleistungsangebot der Banken bleibt gleich.

Mit Vollgeld bleiben die Banken zuständig für Zahlungsverkehr, Kreditvergabe und Vermögensverwaltung. Deshalb benötigen sie genauso viele Mitarbeiter/innen wie heute. Mit einem zukunftsfähigen Finanzplatz Schweiz, gestärkt durch das sichere Vollgeldsystem, können neue Kunden im Bereich Vermögensverwaltung gewonnen und somit auch neue Arbeitsplätze in diesem Bereich geschaffen werden. Die allfällige zukünftige Reduzierung der Beschäftigtenzahl im Bankenwesen hat mit den aktuell sich etablierenden FinTech 2.0 samt P2P-Zahlungssystemen zu tun und nicht mit der Einführung von elektronischem Vollgeld. (zum Inhaltsverzeichnis)

• “Verdienen Banken mit Vollgeld weniger?”

Nein, in Zeiten des Null-Zinses hat Vollgeld keine direkten finanziellen Auswirkungen für Banken.

Seit einigen Jahren haben Banken keinen finanziellen Vorteil mehr von der eigenen Geldherstellung. Denn ob eine Bank kostenlos selbst Geld schöpft oder zu Null Prozent Zins von der Nationalbank leiht, macht für sie keinen Unterschied. Deshalb verlieren sie mit der Vollgeldreform auch nichts.

Banken können mit Vollgeld gute Gewinne machen. Das zeigt die PostFinance, die heute schon ähnlich wie eine Vollgeld-Bank arbeitet, da sie durch Kreditvergaben kein Geld erzeugen kann. Die PostFinance macht jährlich rund 600 Millionen Franken Gewinn. Auch Versicherungen und andere Finanzunternehmen arbeiten rentabel, ohne selbst Geld zu schöpfen. (zum Inhaltsverzeichnis)

• “Ist es nicht illusorisch, wenn die Vollgeld-Initiative eine Zukunft ohne Finanzkrisen und ohne Inflation verspricht?”

Das wäre in der Tat vermessen, aber die Vollgeld-Initiative verspricht nur krisensicheres Geld und bessere Steuerungsmöglichkeiten der Nationalbank.

Das Hauptanliegen der Vollgeld-Initiative ist, dass unsere elektronischen Franken so sicher wie Bargeld und geschützt vor Bankenpleiten werden.

Wenn alles Geld von der Nationalbank geschöpft wird, kann diese die Geldmenge effektiv steuern. Sofern die Nationalbank ihrer Aufgabe gut erfüllt, kann sie eine “monetär bedingte, hausgemachte Inflation” vermeiden. Importierte Inflation (z.B. durch höhere Rohstoffpreise) wird weiterhin stattfinden und kann auch durch die Währungspolitik nicht gedämpft werden.

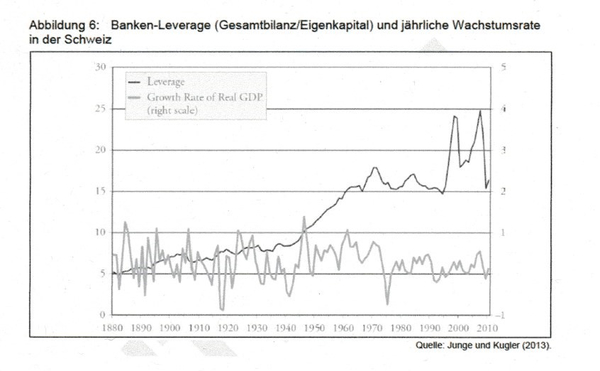

Auch wird uns Vollgeld nicht vollständig vor Finanzkrisen schützen, sondern, durch eine kontrollierte Geldmengenausweitung proportional zum Wachstum des Bruttoinlandsprodukts, “eine erheblich effektivere Vorbeugung” ermöglichen. Die Nationalbank kann die bisherige überschiessende Geldschöpfung unterbinden. In den letzten Jahrzehnten wuchs die Geldmenge jährlich bis zu fünfmal mehr als die reale Wirtschaftsleistung. Das überschüssige Geld floss vorwiegend in Finanzaktiva wie Wertpapiere, Aktien, Derivate oder Immobilien und trieb deren Preise in die Höhe. Diese “asset-inflation” führte zu Spekulationsblasen und nach deren Platzen zu immer neuen Finanzkrisen. (zum Inhaltsverzeichnis)

• “Ist Vollgeld eine zu grosse Änderung?”

Nein, denn Vollgeld ist erstens nichts Neues und zweitens eine vergleichsweise kleine Änderung des Geldsystems.

Vollgeld ist nichts Neues, sondern gibt es seit 2000 Jahren als Münzen und seit über 100 Jahren als Banknoten. Dass der Staat das Geld erzeugt, hat sich in der Praxis über Jahrhunderte bewährt.

Die Nationalbank hat bereits schon einmal privates Geld, damals private Banknoten, durch SNB-Banknoten ersetzt hat. Das hat problemlos geklappt. Diesmal geht es um den gleichen Prozess beim elektronischen Geld. Mit der Vollgeldreform wird lediglich das 1891 vom Stimmvolk beschlossene Banknotenmonopol auf das elektronische Buchgeld ausgeweitet und so an die digitale Entwicklung angepasst.

Zur praktischen Umstellung auf Vollgeld müssen nur die EDV umgestellt und rechtliche Regelungen angepasst werden. Damit haben die Banken viel Erfahrung. Für den einzelnen Bankkunden ändert sich nur sehr wenig. Auch nach der Umstellung kann alles ganz reibungslos verlaufen: Wenn die Nationalbank für Kredite an die Banken denselben Zinssatz verlangt, den die Banken bisher ihren Kunden für Giroguthaben bezahlt haben (derzeit nahe Null), entstehen den Banken keine Mehrkosten durch die Vollgeldreform. Wenn die Nationalbank in der Einführungsphase alle Kreditanfragen der Banken bedient, ändert sich für die Banken nichts. Eine Begrenzung der Geldmenge ist jedoch langfristig notwendig, um diese wieder in ein vernünftiges Verhältnis zur Realwirtschaft zu bringen. Die Nationalbank kann dabei aber behutsam vorgehen.

Grundsätzlich gilt, dass sich das Geldwesen immer weiter entwickelt. Einige Etappen waren:

- die Abkehr vom Goldstandard (ab 1930)

- die Einführung von Kreditkarten (ab 1950)

- das Ende des Bretton-Woods-Abkommens (1973)

- die Etablierung des Online-Bankings (ab 1990) (Anteil der Benützer des Online-Bankings in Deutschland: 1998 = 8%; 2000 = 11%; 2002 = 23%; 2006 = 34%; 2008 = 36%; 2010 = 35%; 2011 = 44%, siehe: de.wikipedia.org/wiki/Electronic_Banking)

- der Wechsel der SNB von der Geldmengensteuerung zur Zinssteuerung (2000)

- die Umstellung auf IBAN und SEPA im Zahlungsverkehr (2014)

Die Vollgeldreform ist harmlos im Vergleich zu einigen Massnahmen der Nationalbank der letzten Jahre: Explosion der Geldmenge, Negativzinsen, ausuferndes Regulierungswerk, Wechselkursuntergrenzen einführen und schockartig aufheben. (zum Inhaltsverzeichnis)

• “Ist die Vollgeld-Initiative radikal?”

Ist es radikal, wenn das Bankengeschäft in allen Bereichen – mit der Ausnahme der Geldschöpfung – unverändert bleibt?

Ist es radikal, wenn sich die Vollgeld-Initiative dafür ausspricht, dass jedermann über ein Geldkonto verfügen können muss, das nur ihm gehört und über welches nur der Eigentümer verfügen darf?

Das bestehende Banknotenmonopol ist allgemein akzeptiert und niemand sieht darin ein Problem. Somit gibt es auch keine echten Argumente gegen die Ausweitung des Geldmonopols auf das heute üblich gewordene elektronische Buchgeld. (zum Inhaltsverzeichnis)

• “Wäre es nicht besser, wenn die Geldschöpfung ganz dem freien Markt anstatt der Nationalbank überlassen würde (Free-Banking)?”

Nein, denn Geld ist in einer arbeitsteiligen Gesellschaft eine Existenzbedingung und notwendige Infrastruktur.

Geld sollte vom Staate im Auftrag der Bürgerinnen und Bürger herausgegeben werden. Denn ohne Geld gibt es keinen Marktzugang und ohne Marktzugang keine Existenzmöglichkeit, sowohl auf Seiten der Konsumenten als auch auf Seiten der Produzenten. Deshalb brauchen wir ein staatlich geregeltes Geldwesen, das allen Beteiligten einen sicheren und fairen Zugang zu Geld und zum Zahlungsverkehr gewährleistet.

Free-Banking heisst, dass alles Geld von privaten Unternehmen hergestellt und die Nationalbank abgeschafft wird. Wir hätten dann vielleicht Apple-Geld, UBS-Geld, CS-Geld, Novartis-Geld, Roche-Geld, Coop-Geld, Migros-Geld usw.. Zwischen diesen verschiedenen Währungen würden sich Wechselkurse bilden. Die durchsetzungsstärksten Firmen profitierten von der Geldschöpfung, wenn es aber schief ginge, wäre dennoch der Staat gezwungen, sie zu retten.

Im 19. Jahrhundert gab es in den USA Free-Banking mit über 1000 Währungen. Die Erfahrungen damit waren schauerlich. Es war ein Eldorado für Geldfälscher und Bankrotteure. Lesen Sie dazu einige Ausschnitte aus der "Geschichte des Dollars".

Weitere Argumente gegen Free-Banking finden Sie hier.

• “Wäre ein Wettbewerb der Währungen nicht besser als Vollgeld?”

Das ist ein Missverständnis: Die Vollgeld-Initiative ermöglicht explizit einen Wettbewerb der Währungen und ist ein liberales Projekt.

In Artikel 99 Abs. 3 des Initiativtextes heisst es: "Die Schaffung und Verwendung anderer Zahlungsmittel ist zulässig, soweit sie mit dem gesetzlichen Auftrag der Schweizerischen Nationalbank vereinbar sind." Damit erhalten privat herausgegebene Währungen Verfassungsrang und Rechtssicherheit. Die Vollgeld-Initiative ermöglicht einen Wettbewerb der Währungen.

Wenn schon Wettbewerb besteht, dann muss es dem Staat auch erlaubt sein, die staatliche Währung selbst zu gestalten, herauszugeben und die Geldpolitik auch wirklich selbst zu bestimmen. Das ist derzeit nicht möglich. Denn die Menschen können heute nur elektronisches Bankengeld verwenden, da die Nationalbank kein allgemein zugängliches Buchgeld herausgibt. Erst mit der Vollgeld-Reform können die Bürgerinnen und Bürger auch das Buchgeld der Nationalbank verwenden.

Zum Wettbewerb gehört auch, dass den Bürgerinnen und Bürgern klar ist, ob es sich um privates oder staatliches Geld handelt. Heute tritt privates Bankengeld in der Verkleidung von staatliche Geld auf, was jeden echten Währungswettbewerb verunmöglicht. Wettbewerb ist nur möglich, wenn die Kunden die Unterschiede eines Produktes erkennen und sich dann frei für dessen Verwendung entscheiden können. (zum Inhaltsverzeichnis)

• “Wird die Vollgeld-Initiative an der Urne scheitern?”

Wir erwarten mehr als einen Achtungserfolg, denn die Vollgeld-Initiative will ja nur das verwirklichen, was die meisten denken, dass es schon ist.

Nach Umfragen sind ca. 75% der Bevölkerung der Ansicht, dass alles Geld von der Nationalbank hergestellt wird. Genau diesen Zustand wollen wir mit der Vollgeld-Initiative wieder erreichen. Damit steht die Vollgeld-Initiative im Einklang mit vorhandenen Einstellungen in der Bevölkerung und hat damit Chancen auf ein gutes Ergebnis in der Volksabstimmung. (zum Inhaltsverzeichnis)

• "Warum soll die Schweiz mit Vollgeld beginnen und nicht andere Staaten, die Vollgeld viel nötiger hätten?"

Wer seine Stärken nicht laufend verbessert und ausbaut, verliert den Vorsprung.

Das weiss jeder erfolgreiche Unternehmer. Der Schweizer Franken soll auch in Zukunft sicher sein und Vollgeld hat viele weitere Vorteile und entlastet den Steuerzahler. Übrigens gibt es in anderen Staaten auch Initiativen für eine Vollgeldreform, es ist nicht ausgemacht, dass die Schweiz der erste Staat mit Vollgeld sein wird. (zum Inhaltsverzeichnis)

• "Kann das Verbot der Geldschöpfung durch Banken nicht dadurch ausgehebelt werden, indem Anteile an Geldmarktfonds als Zahlungsmittel eingesetzt, Schweizerfranken-Konten im Ausland geführt oder aber andere Ersatzgelder verwendet werden?"

Das ist ein Scheinargument. Erstens ist es völlig unrealistisch, dass private Zahlungsmittel den Schweizer Franken verdrängen. Zweitens ist nicht nachvollziebar, warum die Schweizer Bürgerinnen und Bürger auf den sicheren Schweizer Franken verzichten sollten.

- Geldmarktfonds, Wertpapiere und Aktien können auch heute schon von Depot zu Depot zu Zahlungszwecken übertragen werden. Das macht aber fast niemand, da es viel zu aufwendig ist. Nur für manche Konzerne oder Finanzunternehmen ist das sinnvoll. Es ist undenkbar, dass damit der tägliche Zahlungsverkehr stattfinden könnte.

- Vorallem: Wer damit bezahlt, ist sich bewusst, dass das private Zahlungsmittel sind, die Franken nur versprechen. Wer aber heute mit elektronischem Geld von seinem Bankkonto bezahlt, ist sich dessen nicht bewusst und hat auch keine Alternative. Giralgeld ist ein Anteil an einer (undurchsichtigen) Bankbilanz, Fondsanteile entsprechend an einem undurchsichtigen Fonds. Beides sind private Schuldscheine (mit Schuldnerrisiken behaftet) und sollten klar ersichtlich von echten Schweizer Franken (gesetzliches Zahlungsmittel) unterscheidbar sein, insbesondere in der Bezeichnung. Diese Transparenz für alle Kunden wird mit der Vollgeld-Initiative erreicht.

- Schweizer Franken können im Ausland nicht geschöpft werden, das ist keine "Fluchtmöglichkeit". Wenn eine ausländische Bank CHF-Konten anbietet, dann muss sie entsprechend echte Franken besitzen. Lesen Sie dazu das Kapitel: 12. Können Franken im Ausland produziert werden?

- Grundsätzlich gilt: Die Vollgeld-Initiative hat nicht zum Ziel alle Probleme der Finanzmärkte zu lösen. Das ist nicht Aufgabe einer einzelnen Verfassungsinitiative, sondern ständige Aufgabe des Parlamentes und des Bundesrates. Diese bekommen durch die Vollgeld-Initiative verbesserte Möglichkeiten, die Finanzmärkte zu regulieren. Siehe dazu das Kapitel: 14. Zur Regulierung der Banken und Finanzmärkte

(zum Inhaltsverzeichnis)

• "Wäre das Angebot, dass jedermann bei der Nationalbank ein Konto eröffnen kann, nicht besser als eine allgemeine Vollgeld-Umstellung?"

Nein, denn damit werden die meisten Vorteile der Vollgeld-Initiative nicht erreicht und Bankenkrisen könnten sogar noch verschärft werden.

Ein "Nationalbank-Konto für jedermann" ist ein denkbarer Schritt in Richtung eines sicheren Geldes. Er wirft aber Fragen auf. Zum einen könnten damit Bankenkrisen sogar noch verstärkt werden: Nämlich immer dann, wenn eine Bank in Probleme gerät, könnten Kunden ihre Gelder zur Nationalbank transferieren und mit dieser Art von Bank-Run eine Krise noch beschleunigen. Ausserdem lassen sich die meisten Ziele der Vollgeld-Initiative mit einem „Nationalbank-Konto für jedermann“ nicht erreichen. Zu diesen Zielen gehören: Primat der Geldmengensteuerung bei der Nationalbank, Stärkung der Realwirtschaft und weniger Finanzspekulation, Geldschöpfungsgewinne für die Allgemeinheit und Entschuldung der Gesellschaft. Daher lieber das Original (die Initiative) als ein halbherziger Schritt in die richtige Richtung.

Prof. Dirk Niepelt plädierte in der NZZ am 17.8.2017 für Nationalbank-Konten für jedermann: "Die Kunden sollten zwischen Sichtguthaben und elektronischem Notenbankgeld wählen können."

Prof. Peter Ulrich schrieb dazu:

Vollgeld – die liberale Alternative

In seinem „Gastkommentar“ zur Vollgeldinitiative empfiehlt Prof. Dirk Niepelt nicht zum ersten Mal als Alternative die Einführung von Vollgeld (Notenbankgeld) als ein von den Bankkunden „freiwillig“ wählbares Angebot. So bemerkenswert es ist, dass er damit dem Vollgeldkonzept einiges an Qualität attestiert, so wenig überzeugt sein Konzept. Als Mitglied des wissenschaftlichen Beirats der Vollgeld-Initiative und Mitautor des in mehrjähriger Arbeit sorgfältig entwickelten Initiativtextes (Art. 99 neu und 99a BV) möchte ich auf zwei Denkfehler in der vermeintlichen Alternative hinweisen:

Erstens übersieht oder übergeht Niepelt, dass gemäss Initiative nur die Sichtguthaben auf Zahlungsverkehrskonten (Kontokorrent, Privatkonto) zu Vollgeld („elektronischem Bargeld“) werden. Die Mittel auf den Spar- oder Anlagekonten werden weiterhin verzinst; sie stellen im Vollgeldsystem Darlehen an die kontoführende Bank dar. Die Kunden gewinnen gerade in diesem System eine echte Möglichkeit der Wahl und persönlichen Balance zwischen der Sicherheit von elektronischem Bargeld (auf risikolosen Transaktionskonten) und Zins (auf risikobehafteten Sparkonten), die sie so bisher nicht haben. Nach der Marktlogik müssten dann übrigens die Sparzinsen steigen. Vor allem aber: Dies ist bereits die „liberale Alternative“, welche Niepelt irrtümlich gegen die Vollgeldinitiative ins Feld führen zu müssen glaubt!

Zweitens verfehlt das von Niepelt propagierte Nebeneinander – und drohende Durcheinander – von Giralgeld und Vollgeld einen der Hauptzwecke der Vollgeldreform: Die Reform löst das allein für Girokonten symptomatische Bankrun-Problem (und den entsprechenden Regulierungsbedarf!) von Finanzinstituten, die in eine Vertrauenskrise geraten; denn das Vollgeld (Notenbankgeld) auf den Transaktionskonten fällt nicht mehr in die Konkursmasse und muss daher nicht „gerettet“ werden. (Ein Bankrun auf fristgebundene Sparanlagen ist schon immer zwecklos.) Im Modell Niepelts verschärft sich hingegen das Bankrun-Problem, da dann plötzlich jedermann seine akut gefährdeten Sichtguthaben auf sichere Vollgeldkonten verschieben möchte, soweit er es bis dahin versäumt hat. Am Zwang der öffentlichen Hände, stolpernde Banken unter fast allen Umständen retten zu müssen, und an den dementsprechenden Fehlanreizen an die Bankleitungen würde sich somit nur wenig ändern.

Fazit: Das Vollgeldsystem bietet Sicherheit ebenso wie Wahlfreiheit für die Bankkunden und befreit die Steuerzahler aus der Geiselhaft für stolpernde Banken – aber nur wenn es konsequent verwirklicht wird.

Ausführlich zu diesem Thema auch in unserer Stellungnahme zum Vorschlag von Prof. Berentsen.

(zum Inhaltsverzeichnis)

• "Gibt es zum Vollgeldsystem wissenschaftlichen Studien? Was ist der historische Diskussionsvorlauf zu Vollgeld?"

Es gibt unüberschaubar viele wissenschaftliche Texte dazu.

Im 19ten Jahrhundert gab es einen langen wissenschaftlichen Disput zwischen der «Currency School» und der «Banking School». Die «Currency School» forderte ein Vollgeldsystem mit Banknotenmonopol und Errichtung von Zentralbanken, was sich weltweit durchsetzte. Neuere wissenschaftliche Studien zu Vollgeld wurden von der KPMG in eine Metastudie zusammengefasst. Weitere aktuelle wissenschaftliche Papiere finden Sie hier.

Können Sie das noch etwas genauer schildern?

Es gibt eine sehr alte Debatte zwischen den Anhängern zweier grundsätzlich unterschiedlichen Geldkonzepten.

Auf der einen Seite steht die “Banking School”, die sich gegen eine staatliche Währung wehrt. Sie findet, Geld und Zahlungsmittel seien Privatsache und der freie Markt soll entscheiden, welches Zahlungsmittel sich durchsetzt (siehe auch Österreichische Schule und Freebanking). Insbesondere der Kreditgeldschöpfung der Banken kommt dabei eine Schlüsselrolle zu.

Die andere Denkrichtung wird von der “Currency School” vertreten. Sie besagt, dass ein allgemein akzeptiertes Zahlungsmittel (und ein funktionierender Zahlungsverkehr damit) eine unverzichtbare Infrastruktur einer Volkswirtschaft darstellen und darum (aus Sicherheitsgründen) Staatsaufgabe sein muss.

Hier finden sich Zusatzinformationen:

www.vollgeld.de/currency-versus-banking/

Hier eine zusammenfassende Synopse:

www.dropbox.com/s/x8zg08neve5q8ff/Synopse%20Currency%20vs%20Banking%20deutsch.pdf;

Und hier der Artikel: “Currency School versus Banking School: an ongoing confrontation”

http://eprints.lse.ac.uk/64068/1/Currency

%20School%20versus%20Banking%20School.pdfBesonders heftig tobte der Streit im England des 18. und 19. Jahrhunderts, wobei sich die “Currency School” durchsetzte, was 1844 zum Banknotenmonopol der Bank of England führte. Auch weltweit hat sich die Denkweise der “Currency School” durchgesetzt, weswegen Zentralbanken und staatliche Währungen ins Leben gerufen wurden. In der Schweiz ist die Volksabstimmung 1891 (Übertragung des Banknotenmonopols an den Bund und Entzug der Möglichkeit, private Banknoten zu drucken) ein konkretes Beispiel, wie sich die “Currency School” gegenüber der “Banking School” durchgesetzt hat.

Immer wenn eine staatliche Währung schlecht geführt wird, ertönen die Rufe der Anhänger der “Banking School” erneut. Über Zeit haben die Anhänger der “Banking School” erreicht, dass fast überall faktisch eine Zwitterkonstruktion existiert, in der es zwar eine staatliche Währung gibt und das physische Bargeld auch vom Staat gemacht wird, dieser aber gleichzeitig anfangs duldete und mittlerweile sogar aktiv unterstützt, dass private Banken blosse Versprechen auf Geld (Giralgeld) zum allgemeinen Zahlungsmittel erheben konnten. Dies war nur möglich, weil die Zentralbanken für Nichtbanken kein Buchgeld in elektronischer Form anbieten. Genau dies steht nun aber weltweit zur Debatte, die diskutierten staatlichen Kryptowährungen sind ein Teil davon. Die Vollgeld-Initiative mit der Forderung “Geldschöpfung allein durch die SNB” gliedert sich nahtlos da ein. “Vollgeld” ist also die klassische Forderung der “Currency School”. Die Vollgeld-Initiative will von der heutigen störungsanfälligen Zwitterkonstruktion wegkommen und wieder ein reines Geldsystem der “Currency School” fahren.

Bekannte Currency-Theoretiker und somit Vollgeld-Befürworter waren:

Auszug aus deacademic.com/dic.nsf/dewiki/2314622 :

“Der Currency-Standpunkt wurde im Laufe der Zeit von namhaften Ökonomen, aber auch Geldreformern, weiter ausgebaut und aktualisiert, darunter Georg Friedrich Knapp (1905), Silvio Gesell (1919), Clifford Hugh Douglas in den 1920er Jahren, Ludwig von Mises (1928) als bedeutender Vertreter der Wiener Schule, der Nobelpreisträger Frederick Soddy, John Maynard Keynes (1930), Walter Eucken als Hauptvertreter des Ordoliberalismus der 1930er Jahre (posthum 1959), Irving Fisher (1935), Henry Calvert Simons (1948) und Milton Friedman (1959).”

Der Vordenker in neuerer Zeit ist im deutschsprachigen Raum Prof. Josef Huber mit zahlreichen Veröffentlichungen. Nebst “Creating new money”, insbesondere “Monetäre Modernisierung; Zur Zukunft der Geldordnung”, erstmals erschienen 2010 im Marburg Verlag, seither mehrere, teilweise überarbeitete Neuauflagen). Die Inhalte dieses Buches wurden an die Schweizer Eigenheiten anpasst und zusammen mit unserem Wissenschaftlichen Beirat entstand daraus ein nationaler Verfassungstext.

Die Konzepte einer Vollgeldreform haben je nach Land und Autor verschiedene Ausprägungen:

https://www.monetative.de/buecher-1

www.vollgeld.de/vollgeldreform-papers-und-manuskripte/

internationalmoneyreform.org/member-organisations

• “Vollgeld hätte die Finanzkrise von 2008 nicht verhindert.”

Selbstverständlich kann Vollgeld in der Schweiz keine Krise, die ihren Ursprung in den USA hat, lösen. Aber:

- Die Auswirkungen auf die Schweiz wären merklich kleiner und die UBS-Rettung nicht zwingend gewesen. Dies gilt auch für kommende Krisen.

- Wenn in den USA ein Vollgeldsystem etabliert gewesen wäre, wäre eine solch unkontrollierte Immobilienblase nicht möglich gewesen. (zum Inhaltsverzeichnis)

• “Stimmt es, dass mein Bargeld bei der Einzahlung auf mein Konto zu unechtem Geld wird?”

Ja, denn der Kontosaldo ist nur ein Gutschein auf Bargeld, ein ungedecktes Zahlungsversprechen.

Wenn Sie Geld auf Ihr Bankkonto einzahlen, ist es nicht mehr Ihr Geld, denn durch die Einzahlung sind Sie automatisch Gläubiger Ihrer Bank geworden. Ihr Geld geht rechtmässig in den Besitz der Bank über. Der Kontoauszug ist nur das Versprechen, Ihnen das Geld bei Bedarf auszuzahlen, er verkörpert quasi einen Gut- oder besser einen Schuldschein. Nur ist dieser Schuldschein eben nicht gedeckt: Die Banken rechnen damit, dass niemals alle Kunden gleichzeitig alle Schuldscheine einlösen. Deshalb können sie ihren tatsächlichen Vorrat an Nationalbank-Geld gering halten. Das bedeutet aber zugleich, dass das Versprechen, das Ihnen die Bank gegeben hat, möglicherweise nicht gehalten wird. In diesem Fall wäre Ihr Geld weg. (zum Inhaltsverzeichnis)

• “Stimmt es, dass mein Lohn, wenn er auf mein Konto überwiesen wird, automatisch zu einem Darlehen an die Bank wird?”

Ja, genau das passiert heute ohne Ihr Einverständnis.

• “Kann mein Geld auf dem Konto bei einer Bankenpleite weg sein?”

Ja, bei Bankenkrisen besteht die Gefahr, dass man nicht mehr auf sein Konto zugreifen kann.

Es gibt zwar die Einlagensicherung “Esisuisse” für Guthaben bis zu 100‘000 Franken. Die dafür vorgesehenen Garantien von sechs Milliarden entsprechen aber nur 1,4 Prozent aller Guthaben. In einer grösseren Krise reicht dieser Einlagenschutz daher bei weitem nicht aus, um allen Bankkunden ihr Geld auszuzahlen. Im Konkursfall muss man viele Jahre warten und bekommt als Gläubiger nur einen sehr kleinen Teil ausbezahlt. Bei den grossen, systemrelevanten Banken kann die Bankenaufsichtsbehörde FINMA ein Bail-In verfügen, das heisst Kundenforderungen werden in Aktien der Bank umgewandelt. Durch dieses Heranziehen der Gläubiger soll der Aufwand für die staatliche Rettung von Banken reduziert werden. Kurz: Sie haften für die Risiken die Ihre Bank eingeht. (zum Inhaltsverzeichnis)

• “Warum wächst die Geldmenge heute weit über den Bedarf der Wirtschaft hinaus?”

Weil Banken Geld produzieren können, machen sie immer mehr davon.

Die Staaten haben ihr Geldmonopol schleichend an die Banken verloren. Infolgedessen können Banken Buchgeld nahezu beliebig neu schöpfen und dafür Zinsen verlangen. Jedes wuchernde Wachstum ist bekanntlich zerstörerisch. In der Schweiz wuchs die kaufkräftige Geldmenge (M1) von 1990 bis 2012 um durchschnittlich 7,8% jährlich! Die Realwirtschaft wuchs in dieser Periode aber lediglich um jährlich 1.4%. Das zusätzliche Geld floss vor allem in Spekulationsblasen. (zum Inhaltsverzeichnis)

• “Warum beherrscht die Finanzwirtschaft die Realwirtschaft und die Staaten?”

Weil Geld eben die Welt regiert. Das können wir aber ändern.

Die Realwirtschaft hängt heute am Gängelband der Finanzwirtschaft: Diese diktiert den zu erwirtschaftenden Gewinn. Selbst real produzierende Unternehmen, die Gewinne erwirtschaften, fühlen sich oft gezwungen Arbeitnehmer zu entlassen, damit sie die Renditen des Aktienkapitals erhöhen können. Zudem erhalten die KMU von den Banken erschwert Kredite, wenn die Banken in eine Krise geraten und sich auch gegenseitig nicht mehr vertrauen.

Ebenso sind die Staaten zum Spielball der finanziellen Spekulation geworden: Weshalb lassen Staaten zu, dass an den Börsen gegen sie gewettet wird? Warum verschulden sich Staaten bei Banken, um mit diesem Geld andere Banken zu retten? Damit für die Volkswirtschaft ausreichend Geld in Umlauf kommt, müssen die Staaten bei den Banken Kredite aufnehmen. Warum bringen die Zentralbanken das für die Wirtschaft notwendige Geld nicht selbst in Umlauf? Warum soll der Steuerzahler die Banken mit dem Zinsendienst auf diesen unnötigen Schulden subventionieren? Warum garantieren die Staaten für das von den Geschäftsbanken aus dem Nichts hergestellte Geld? Was hindert uns, diese absurde Praxis zu verändern? (zum Inhaltsverzeichnis)

• “Weshalb dürfen Banken beliebig viel Geld herstellen, obwohl sich der Staat das verbietet?”

Es ist paradox. Was sich die Staaten mit gutem Grund verboten haben, gestatten sie den Banken.

Der Vorwurf, die Staaten könnten einfach die Druckerpresse anwerfen, um ihre Schulden zu begleichen, greift heute ins Leere: In der Schweiz und Europa können sie per Gesetz keine Kredite von ihren Zentralbanken aufnehmen, sondern müssen ihre Staatsanleihen auf dem privaten Markt platzieren. Der Grund dafür liegt in der Angst vor drohender Inflation, wenn der Staat mehr Geld druckt, als die Wertschöpfung der Wirtschaft rechtfertigt. Das ist richtig, nur machen genau dies nun die Banken. An Stelle der Zentralbanken schöpfen heute die privaten Banken das Geld und leihen es unter anderem den Staaten gegen Zinsen aus. So bereichern sich die Banken an der Staatsverschuldung. Selbst das Risiko der Banken, das den Zins rechtfertigt, wird von den Staaten übernommen, wie die Rettung der UBS gezeigt hat. (zum Inhaltsverzeichnis)

• “Stimmt es, dass Geld immer Schuld bedeutet?”

Nein, zwischen Geld und Schulden gibt es keinen zwingenden Zusammenhang.

Es gibt zwei Möglichkeiten, neues Geld in Zirkulation zu bringen.

1. Schuldfreie Ausgabe: Die Bezahlung von öffentlichen Ausgaben durch neues Vollgeld war immer üblich. Über Jahrtausende bezahlten Könige, Fürsten, Kantone und Städte mit neu geprägten Münzen ihre Aktivitäten. Danach wanderten diese Münzen von einem zum anderen. Die Vollgeld-Initiative will der schuldfreien Ausgabe von Geld wieder mehr Gewicht verleihen. Das Prinzip wie Münzen in Umlauf kommen soll auf das elektronische Buchgeld ausgeweitet werden.

2. Bankkredite: Heute haben Bankkredite das schuldfrei ausgegebene Vollgeld weitgehend verdrängt. Mit jedem Kredit oder Kauf von Wertpapieren erzeugen Banken neues Geld und bringen es so in Umlauf. In einem System der Kreditgeldschöpfung ist die Verschuldung der Gesellschaft notwendig, damit überhaupt Geld vorhanden ist. Es steht aber jeder Gesellschaft frei, das zu ändern. (zum Inhaltsverzeichnis)

• “Was bedeutet eigentlich "too-big-to-fail"? Kann Vollgeld das Problem lösen?”

Vollgeld befreit den Staat aus der Geiselhaft der Grossbanken.

“Too big to fail” bedeutet, dass eine Bank vom Staat gerettet werden muss, da ein Zusammenbruch der Bank zu grosse Auswirkungen auf die Wirtschaft hätte. Die Vollgeld-Initiative hilft das "Too big to fail"-Problem zu lösen. Mit Vollgeld wird es eher möglich, grössere Banken Konkurs gehen zu lassen, anstatt sie mit Milliarden Steuergeldern zu retten. Denn mit Vollgeld wird der Zahlungsverkehr von Bankbilanzen unabhängig. Vollgeld ist eine Art Trennbankensystem. Der Zahlungsverkehr und alle heutigen Giro- und Tagesgeldkonten werden vom sonstigen Bankengeschäft getrennt. Die Kontoführung findet ausserhalb der Bankbilanzen statt. Damit fällt das grösste Druckpotential gegenüber dem Staat weg, da der Zahlungsverkehr auch im Konkursfall gewährleistet ist. Ausserdem entflechtet Vollgeld die Banken, womit es weniger Dominoeffekte gibt. Heute sind die Banken wegen dem Zahlungsverkehr mit bis zu 25% ihrer Bilanzsumme bei anderen Banken verschuldet. Das ist mit Vollgeld nicht mehr nötig. (zum Inhaltsverzeichnis)

• “Wieviel des Geldes wird von den Banken erzeugt?”

Der weitaus grösste Teil.

Im langfristigen Durchschnitt werden circa 90 Prozent der Geldmenge M1 von den Banken erzeugt. Die genauen Zahlen finden Sie hier. / (zum Inhaltsverzeichnis)

• “Wie erzeugen Banken Geld?”

Ganz einfach per Mausklick durch Bilanzverlängerung.

Nur der Staat darf Münzen prägen und nur die Nationalbank Geldscheine drucken. Banken können aber das elektronische Geld, das inzwischen allgemein akzeptiertes Zahlungsmittel geworden ist, durch Buchungen erzeugen. Dies geschieht immer durch eine Bilanzverlängerung. Das so geschaffene Geld existiert nur auf Computern. (zum Inhaltsverzeichnis)

• “Ist die Geldschöpfung der Banken wissenschaftlich nachgewiesen?”

Ja, selbstverständlich.

Auf unserer Website finden sie dazu ausführliche, offizielle Erläuterungen von Zentralbanken und Wissenschaftlern: www.vollgeld-initiative.ch/wie-entsteht-geld

Zum Beispiel schreibt die Deutsche Bundesbank: “Tatsächlich wird bei der Kreditvergabe durch eine Bank stets zusätzliches Buchgeld geschaffen. Die weitverbreitete Vorstellung, dass eine Bank ‘auch altes, schon früher geschöpftes Buchgeld, z.B. Spareinlagen, weiterreichen’ (könne), wodurch die volkswirtschaftliche Geldmenge nicht erhöht wird, trifft nicht zu.” (zum Inhaltsverzeichnis)

• “Was ist Buchgeld?”

Unser Buchgeld auf den Bankkonten (auch Giralgeld genannt) ist ein elektronisches Geldsurrogat. Es ist ein Guthaben, aber kein gesetzliches Zahlungsmittel. Es ist physisch nicht vorhanden und auch nicht von der SNB garantiert.

Der wichtigste Aspekt der Vollgeld-Initiative ist, dass Banken in Zukunft kein Buchgeld mehr aus dem «Nichts» schaffen können. Um zu verstehen, was die Vollgeld-Initiative will, muss man also wissen, was Buchgeld genau ist, wie es verwendet wird und wie es entsteht.

Buchgeld auf unseren Konten sind nur Daten, die auf einer Datenbank bei einer Bank gespeichert sind. Die Bankkunden haben die Möglichkeit sich die Daten anzuschauen, in dem sie via E-Banking oder am Bankomat auf die Datenbank zugreifen.

Buchgeld gab es bereits bevor es Computer und Datenbanken gab. Ursprünglich war es das in den Büchern der Bank verbuchte (schriftlich festgehaltene) Geld, das der Kunde als Guthaben bei der Bank hatte. Wollte ein Kunde Einblick in das Buch des Bankiers nehmen und über sein Guthaben Bescheid wissen, war ein persönliches Treffen unerlässlich.

Es gibt auch Buchgeld der SNB, welches aber nicht im allgemeinen Publikumskreislauf zirkuliert, sondern ausschliesslich im Interbanken-Verkehr.

Ausführliche Erläuterungen zum Buchgeld liefert auch ein Schulbuch der Deutschen Bundesbank.

• “Wie wird Buchgeld verwendet?"

Die Verwendung von unserem Buchgeld erfolgt direkt über die Datenbank der Bank. Sie stellt dem Kunden dafür eine personalisierte Benutzeroberfläche zur Verfügung. Darüber ist es möglich unter anderem anzusehen, wie viel Buchgeld man besitzt, zu Zahlungen verwendet und erhalten hat. Via E-Banking besteht die Möglichkeit, Zahlungen mit Buchgeld zu tätigen. Der Bankomat ermöglicht es Buchgeld gegen Bargeld einzutauschen. Zahlungen mit Buchgeld können zudem mit einer EC-Maestro oder Kreditkarte in den meisten Geschäften an einem extra dafür vorgesehenen Terminal getätigt werden. Eine Zahlung mit Karte führt dazu, dass das Buchgeld vom eigenen Konto abgebucht und einem anderen Konto gutgeschrieben wird. Mit einem Smartphone kann der Kunde alle Buchgeld Transaktionen direkt nach der Zahlung via E-Banking nachvollziehen. Neuere Bezahlsysteme ermöglichen die Zahlung mit Buchgeld direkt über das Smartphone und machen die Karte hinfällig.

• “Wie entsteht Buchgeld?"

Unser Buchgeld entsteht heute auf zwei Arten:

1. Banken erschaffen Buchgeld aus dem «Nichts».